در حال خواندن: درآمدی بر تجارت الکترونیک با اقتباش از تجارب پرتغال

- 01

درآمدی بر تجارت الکترونیک با اقتباش از تجارب پرتغال

درآمدی بر تجارت الکترونیک با اقتباش از تجارب پرتغال

کیف پول الکترونیکی در پرتغال

سیستم پرداخت صرف و یا “انقلاب” اجتماعی و اقتصادی؟

فناوری در حال ظهور کارت های تراشه ای که از آن در کیف الکترونیکی کشور پرتغال، استفاده میشود، بزودی جایگزین همه ی تراکنش های کارت های اعتباری خواهد شد. دلیل اصلی همان امنیت است. تعدادی از کلاهبرداری ها در این بخش افزایش مییابد. لذا برای همه ی سازمان های استفاده کننده از پردازش های کارتی (کارتهای اعتباری) استفاده از این فناوری جدید موثر خواهد بود.

Avelino Ribeiro ، مدیر پروژه ، SIBS

زمینه

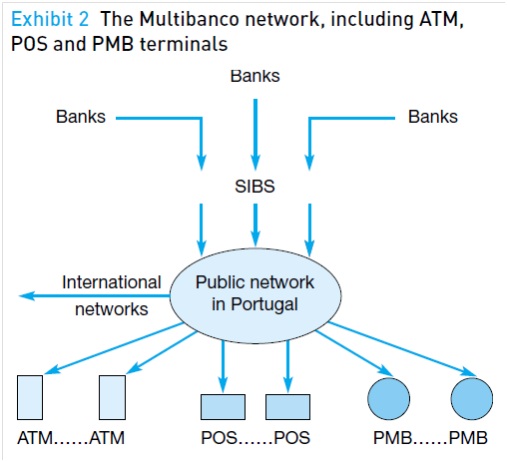

در اکتبر 1983، SIBS یک سرمایه گذاری مشترک از 31 موسسه ی اعتباری در پرتغال انجام داده است. در آن زمان، بانکها با حجم زیادی از تراکنش های کاغذی روبرو بودند که پردازش آنها، فعالیتی هزینه بر و زمان بر بود. تصمیم 12 بانک سرمایه گذاری مبنی بر راه اندازی پروژه ی عظیمی در IT برای فعالیتهای روزمره ی مکانیزه بود. از وقتیکه پروژه نیاز به هماهنگی در سطوح داخلی بانک پیدا کرد، SIBS تاسیس گردید. این تعهد مشترک منجر به کاهش اساسی در سرمایه گذاری های مالی شد که نیازمند پیشرفت در حوزه ی سیستم های IT بود.

تعهد بلند مدت به پروژه با مشارکت بانکها، به تشکیل ساختاری تکنیکی برای پرداخت های الکترونیکی، ترخیص کالا از گمرک و نمایندگی آنها در بیش از 98 درصد فعالیت بانکهای کوچک پرتغال کمک شایانی کرد. در میان پنج بانک برتر پرتغال در سال 1995، چهار بانک در این پروژه مشارکت کردند. این بانکها عبارت بودند از: Caixa General de Depósitos ، Banco Espírito Santo ، Banco Totta e Açores و Banco Português do Atlântico.

تا سال 1987، بانکهای برتر دیگری، به گروه پیوستند. تا آن زمان، تنها پنج بانک خارجی و کوچک به این گروه ملحق نشدند.

تغییرات در بانکهای معرفی شده بوسیله ی SIBS

چندین پروژه که بوسیله SIBS پیاده سازی شده، تاثیر شگرفی بر بخش بانکداری در پرتغال گذاشت. این تاثیر برگرفته از ایجاد شبکه ای اشتراکی بوسیله ی همه ی ذینفعان مالی در سال 1983 در پروژه ی PMB بود. این شبکه قادر به ایجاد کارت اعتباری Multibanco بود که از سال 1985 و بوسیله ی همه ی بانکها توزیع شد و در بیش از 4000 دستگاه خودپرداز نیز قابل استفاده بود. از طریق این کارت، مشتریان از پول نقد صرفنظر کرده، و در مورد آخرین تراکنش های کارت اعتباری حسابشان مطلع میشوند، صورتحساب های آب و برق و بیمه و غیره خود را پرداخت میکنند. توسعه ی کارت های Multibanco از زمانی که بیش از شش میلیون کارت تا دسامبر 1996 صادر شده بود، بسیار شگرف و جالب توجه بود. تعداد خودپردازها و تراکنش های پردازش شده نیز رشد چشمگیری داشته بود. پروژه های دیگری که توسط SIBS شکل گرفت، شامل سرمایه گذاری های الکترونیکی در نقطه فروش، پاکسازی خدمات بهره بین بانکی ATM / POS و کیف پول الکترونیکی PMB Multibanco میشوند.

کیف الکترونیکی PMB

یکی از گروه های مشتریان هدف ما، نوجوانان هستند. انتظار میرفت که یک روز، پول هفتگی ای را که از والدینشان دریافت میکنند، توسط کارت PMB قابل شارژ باشد. بستنی ، بلیط قطار/اتوبوس و مترو، فست فود ها، سی دی ها و مجلات در زمره ی تراکنش هایی هستند که میتوانند از طریق این کارت صورت بپذیرند.

Rui Franco ، مدیر بازاریابی PMB ،SIBS

مفهوم PMB

کیف الکترونیکی PMB، بصورت یک کارت تراشه ای، بعنوان جایگزین سکه مطرح و ساخته شد. هریک از کارتهای PMB، عدد مشخص واحد و تصویر بانک صادر کننده را داشتند. هر مقدار پولی (از رنج 1000$00 تا 40 000$002) میتواند با کارت PMB و از هرطریق خودپردازی منتقل شود. بشرطی که گیرنده ی پول نیز صاحب یکی از این کارتها باشد. همچنین کیف الکترونیکی میتواند برای پرداخت هر میزان تراکنشی استفاده شود. زمانیکه PMB دارای رمز عبوری نبود، اگر که گم میشد ، هر شخصی میتوانست از آن استفاده کند. (یعنی هرکس که میتوانست آنرا پیدا کند). با این وجود، برای کاهش خطر، مشتری میتوانست نام و شماره تلفن خود را (در بخشی که روی کارت PMB در نظر گرفته شده)، بنوسید. بنابراین هر زمان که گم میشد قابل پیگیری بود. جدول 2 ، عملیاتی را که توسط کارت PMB انجام میشود ، لیست میکند.

فناوری PMB

در رابطه با فناوری کارت هوشمند (یا تراشه ای)، از زمانیکه همه ی داده ها رمز گذاری شده اند، مزیت اصلی PMB امنیت آنهاست. داده ها با استفاده از الگوریتمی بر روی کارت، به روز رسانی میشوند و رمز عبورشان (که دارنده کارت از آن مطلع است) نیز بایستی با مقدار ذخیره شده بر روی حافظه ی کارت مطابقت کند.

فناوری کارت تراشه ای مبتنی بر استاندارد بین المللی EMV است و میتواند توسط انواع ترمینالهای متفاوت پذیرفته شود. در رابطه با Rui Franco ، مدیر بازاریابی PMB افزود:

سه نوع ترمینال برای فناوری کارت تراشه ای ایجاد شده است: ترمینال قابل حمل PMB-94 برای بخشی که نمیتواند بصورت فیزکی و آنلاین به SIBS متصل شود. این ترمینال مشابه ماشین حساب است و عمیات آن ساده است: راننده تاکسی ها، مدیران رستوران ها و فست فودهای کوچک و کیوسک ها نیز میتوانند از آن استفاده کنند. دو نوع ترمینال دیگر نیز وجود دارد: MS-94 اساسا یک ورژن توسعه یافته از POS میباشد. همچنین کارتهای اعتباری (شامل کارت Multibanco) و کارت سخت افزاری OEM-01 را نیز میپذیرند که توسط سیستمهای فروش اتوماتیک سکه ای نیز مورد استفاده قرار میگیرند. (که معمولا دخانیات، نوشیدنی های خنک، اسنک و بلیط های مترو و پارکینگ و اتوبوس را بفروش میرسانند.)

کارتهای PMB با قیمت 670$00 به فروش میرسد که بالاتر از قیمت واحد 50$00 یک کارت اعتباری Multibanco است. این قیمت میتواند به عنوان عامل بازدارنده ای برای انتشار گسترده ی PMB مطرح شود. بخصوص اینکه با استراتژی قیمت گذاری اولیه ی کارت Multibanco مقایسه میشود. هزینه ی ترمینال قابل حمل در فناوری کارت های تراشه ای تقریبا 30 000$00 میباشد. با این وجود، SIBS اجاره نامه ای به ارزش 00 $ 1250 در هر ماه را به فروشندگان پیشنهاد میدهد.

عوامل پشت پرده ی راه اندازی پروژه PMB

برخی از عوامل و نیروها، عوامل پشت پرده ی راه اندازی پروژه PMB را تحریک کرد. تراکنش های مالی کمتر از 2000 دلار تحت پوشش سیستم های پرداخت POS و خودپرداز ها قرار نمیگیرد. اما میتواند توسط شبکه Multibanco پذیرفته شود.

فناوری کارت های تراشه ای که در دهه 1990 در دسترس قرار گرفت، میتواند جایگزینی برای کارتهای مغناطیسی موجود باشد.

با توجه به ماهیت غیرآنلاین آنها ، برخی از فعالیتها خط تلفنی ندارند و بنابراین قادر به اتصال به سیستم POS نیستند. با این وجود، آنها از SIBS بعنوان ابزاری آسان کمک میگیرند که اجازه ی پرداخت های الکترونیکی را به آنها میدهد.

SIBS، تخصص و تجربه قوی در توسعه ی نرم افزارهای شبکه محور داشت.

هدف پروژه PMB، استفاده از فناوری کارت های تراشه ای جهت پوشش تراکنش های مالی حداقلی (کمتر از 2000 دلار) در محیط غیرآنلاین بود. سیستم پرداخت PMB بایستی امن تر، آسان تر ( هم برای مشتریان و هم برای فروشنده) و پربازده تر برای ذینفعان SBIS باشد. (برای مثال بانکها) این پروژه با استفاده از شبکه SIBS موجود پیاده سازی شده است.

برندگان بالقوه با PMB

ذینفعان اصلی PMB همان فروشندگان،مشتریان و بانکها بودند.

فروشندگان

بخش های اصلی تجاری در هدف گذاری PMB، همان راننده تاکسی ها، رستوران های کوچک و فست فود ها، فروشگاه های روزنامه ها/مجلات، فروشندگان بلیط اتوبوس/قطار/پارکینگ و فروشندگان تمبر/دخانیات/بستنی/اسنک و ماشین های نوشیدنی خنک بودند. علاوه بر بهبود تصویر فروشگاه به کمک تطابق با PMB، فروشندگان تمایل به استفاده از کیف الکترونیکی به عنوان مدل پرداختی به سه دلیل زیر دارند:

از زمانیکه PMB تراکنش های کوچک را پوشش میدهد، پذیرفتن این اصل ممکن است منجر به دستیابی به افزایش فروش با بهره گیری از کارت های اعتباری شود که شکلی از پول الکترونیکی را به نشان میدهد.

امنیت از مزیت های دیگر است. بخصوص از زمانیکه سپرده ی پول های نقد در کیف الکترونیکی، خطر سرقت را کاهش میدهد.

هزینه های کنترل، انتقال و سپرده گذاری پول در کارت PMB کمتر از هزینه های مشابه آنها در ارتباط با پرداخت های نقد سنتی بود.

مشتریان

مشتریان PMB اساسا افرادی هستند که تحت تاثیر نوظهوری کیف الکترونکی قرار گرفته اند و بهمین دلیل کارت اعتباری Multibanco را همیشه دارند. مشتریان، شامل نوجوانان و جوانای بودند که کارت PMB را بعنوان سمبلی از تکنولوژی جدید و مدلی آسان و راحت برای پرداخت در نظر گرفته بودند. از نگاه مشتری، هدف اصلی قابلیت استفاده از کارت PMB بدون درگیری با مشکل فیزیکی و تکنیکی میباشد. با این وجود، کاربر PMB تحت عنوان Ana Rosa Coelho از بانک Ana Rosa Coelho معتقد است:

هم اکنون، اگر که یک کارت PMB نیز داشته باشیم، احتمالا هنوز مجبور به استفاده از سکه ها هستیم. در حقیقت، تنها سه دهم از عملیات سکه ای میتواند با استفاده از PMB مرتفع شود. این موضوع برای کاربران ، امری جالب توجه نیست. چرا که هنوز نیاز به جستجو برای مکانی جهت پذیرش کارت PMB احساس میشود.

اگر کارت PMB عملیات سکه ای مرسوم را پشتیبانی کند، مشتریان بصورت گسترده از این کارتها بجای حمل سکه و بررسی پرداخت های سکه ای در تراکنش های خود، استفاده میکنند. بعلاوه، آنها به آسانی قادر به کنترل هزینه های روزانه هستند و از سادگی استفاده از کیف الکترونیکی که در همه ی بانکهای پرتغالی پشتیبانی میشود، لذت میبرند.

بانکها

جایگزینی سکه ها با سیستم پرداخت الکترونیکی درسرتاسر كشور به بانکها کمک میکند تا فعالیتهای حسابداری (در ارتباط با نگهداری سکه ها) کاهش پیدا کند، پردازش هزینه های حواله های کوچک کم شده و رابطه ی بین بانک و نوجوانی که حساب بانکی ندارند را بهبود میبخشد و همچنین پشتیبانی از مدل پرداخت الکترونیکی را در زمینه های خرده فروشی گسترش میدهد. گسترش ملی و استفاده از کارت PMB، منبع جدیدی از درآمدهای بانکی را ارائه میدهد.

با وجود اینکه در اولین سال، استفاده از سیستم برای فروشندگان مجانی بود، بانکها کمیسیون هر معامله را دریافت می کردند. (این کمیسیون کمتر از 0.5%–2% در تراکنش های POS بود.) مزیت برتر دیگر برای بانکها، توانایی آنها در اختصاص مقداری پول در حسابهای بانکی جهت سرمایه گذاری در فعالیتهای بانکداری با هزینه ی کمتر بود. از وقتیکه هیچ علاقه ای به پرداخت در این حسابها وجود نداشت، آنها منبع خوبی از سرمایه گذاری برای بانکها را ارائه میدادند. آنالیز SIBS پیشبینی کرده بود که 10 درصد همه پرداخت های سکه ای میتواند بوسیله ی PMB و پس از ده سال از راه اندازی این کارتها صورت بپذیرد که منجر به سود سرمایه گذاری بزرگی برای بانکها میشود.

SIBS

SIBS نیز برنده ی پروژه ی PMB را تحت بررسی قرار داده است. نخست، از حجم تراکنش ها در شبکه انتظار میرود تا تعداد تراکنش های زیر 2000 دلار، افزایش یافته و بنابراین سود سرشاری برای SIBS بدست خواهد آمد. دوم اینکه، پول در تراکنش های باقیمانده در درون سیستم الکترونکی بانکی نیز درگیر شد. (از زمانیکه مشتری پول را در کارت PMB واریز میکند و سپس فروشنده آنرا با استفاده از ترمینال PMB میکشد. (در می آورد.)) SIBS هردو تراکش را تا زمانیکه پول در حسابهای بانکی نگه داشته میشود، پشتیبانی میکند.

سیتی هال ( ساختمانی که در میان تمامی دفاتر و ساختمان های دولتی قرار دارد که خود یک ساختمان دولتی بشمار می آید)

سیتی هال ها و آژانس های دولتی، ذینفعان مهمی در پروژه ی PMB هستند. زمانیکه پارکینگ ماشین ها آمادگی پذیرش و پشتیبانی از کارت ها را داشتند، سیتی هال ها، ابزار و وسیله ای برای پذیرش گسترده ی PMB بودند. هزینه ی این مورد، از دیگر مسائل مهم بود، اما توافقات بین احزاب برای همه ی شهروندان پرتغالی موثر و پرفایده بنظر می آمد.

دولت

دولت برنده ی غیرمستقیم پروژه ی PMB بود. چرا که کنترل داد و ستد در پرتغال، بصورت الکترونیکی شد و هزینه های مالیات نیز مطابق انتظار افزایش یافت.

پتانسیل ها با حضور PMB از دست رفتند!

کارتهای PMB و قابلیتهای انها: قابلیتهایی را از مشتریان و فروشندگان میگیرند.

فروشندگان

بعلت مسائل اجتماعی، فرهنگی و تحصیلاتی، برخی از فروشندگان ترجیح میدهند تا از راه حل های پیشرفته ای نظیر PMB استفاده نکنند. همچنین این مهم میتواند موقعیتی برای عملیات فروشندگان در محیط های غیرآنلاین باشد. نظیر راننده تاکسی ها و کارکنان رستوران. همانطور که توسط Miguel Correia بیان شد، یک راننده تاکسی در لیسبون گفت:

PMB پرداخت انعام را نیز پشتیبانی میکند که استفاده از آن آسان است. در پایان هر روز، زمانیکه قصد تسویه حساب با رئیس خود را داریم، این اطلاعات در درسترس خواهد بود. مشکل اینجاست که رئیسمان دقیقا میداند که چه میزان هزینه پرداخت شده است که این برای من خوب نیست. به همین دلیل برخی از راننده تاکسی ها شرایط را برای افرادی که میخواهند از PMB استفاده کنند، دشوار میسازند. آنها معمولا میگویند: متاسفم، ترمینال در عقب ماشین است. آیا میخواهید پنج دقیقه صبر کنید تا آنرا بیاورم و تسویه حساب کنید؟!

برخی از فروشندگان که PMB را پذیرفته اند، علاقه ای به کنترل مازاد توسط کارت ندارند. برای این فروشندگان، تراکنش های نقدی برای کسانی که هیچ صورتحسابی برایشان اهمیتی ندارد تا رسید گزارش خود را دریافت کنند، بهترین گزینه است. چرا که دیگر فروشندگان، مالیات آنرا پرداخت نمیکنند. با این وجود با PMB، آنها بر سر دوراهی هستند که دولت پرتغال قادر به بررسی تراکنش های پرداختی آنها از طریق کارت میباشد یا خیر. به همین دلیل از PMB استفاده نمیکنند.

مشتریان

درک منفی مشتریان از کارت PMB دو دلیل دارد: (1) بسیاری از عملیات سکه ای هنوز نمیتوانند با استفاده از PMB صورت بپذیرند. (2) مشتریان احساس نیاز به حمل کارت دومی میکنند. این مشکل میتواند با وجود یک کارت اعتباری Multibanco و PMB مرتفع شود.

بانکها

بانکها نیز نگرشی منفی نسبت به PMB داشتند. نخست، قدرت خرید آنها از دیگر تولیدات پشتیبانی نمیکرد. لذا کمیسیون بیشتر را طلب میکردند. دوم اینکه، رشد PMB آهسته تر از کارت Multibanco بود. اما سرمایه گذاری مورد نیاز جهت فعالیت و گسترش کار بسیار بالاتر بود. این مهم بدلیل این است که بانکها نیاز دارند تا از تعدادی زیادی از عملیات سکه ای در مکان های متعددی پشتیبانی کنند تا مشتریان را نسبت به بهره مندی از کارت PMB تشویق کنند. سوم اینکه، هزینه های تولیدات، سد مهمی برای گسترش PMB ایجاد کرده است. بخصوص از زمانیکه قیمت کارت تراشه ای (670 دلار تا جون 1996) 11 برابر کارت مغناطیسی شد. با این وجود انتظار میرفت تا هزینه کارت تراشه ای سقوط کند. سرمایه گذاری مورد نیاز برای تولید میلیونها کارت برای خرده فروشی ها هنوز بالا بود. و بازگشت این سرمایه نیزمطابق پیش بینی ها از میان مدت تا بلند مدت میسر بود.

PMB : از آزمونهای آزمایشی تا اشاعه ملی

راه اندازی کارت PMB از سه فاز زیر عبور میکند: فاز آزمایشی تکنیکی، فاز آزمایش سازگاری با مشتری و فاز ابعاد گسترده.

فاز آزمایش تکنیکی

نخستین فاز تست های آزمایشی در سپتامبر سال 1994 آغاز شد و بر آزمایش ویژگی های تکنیکی کارت PMB هدف گذاری شد. این فاز ، Alvalade ‘Cartier’ را در شهر لیسبون در برمیگرفت. جایی که ساختمان SIBS در آن نقطه قرار داشت. کارت PMB در میان هر یک از 220 کارمند SIBS توزیع شد و ترمینالهای PMB نیز در 20 فروشگاه Alvalade نصب و راه اندازی شدند. ساختمان جدید Caixa Geral de Depósitos (بزرگترین بانک پرتغالی) سایت آزمایشی- تکنیکی بود که 2000 کارمند شاغل در آنجا کارتهای PMB خود را دریافت کردند. ترمینالهای PMB نصب شدند و در برخی موارد نیز مورد پذیرش قرار گرفته اند. این تست های آزمایشی به تیم پروژه ی PMB کمک میکند تا برخی مشکلات تکنیکی را حل کند که تاکنون در آزمایشگاه حل نشده بودند.

فاز آزمایش سازگاری با مشتری

دومین فاز از تست آزمایشی با ارزیابی واکنش و بازخوردهای مشتریان در رابطه با کارت PMB هدف گذاری شده است.این مهم در آوریل سال 1995 در شهر Cascais در 30 کلیومتری لیسبون صورت گرفت. تاثیر هر یک از عوامل که موجب تشویق مردم شده، بصورت زیر است:

Cascais بالاتارین درصد استفاده از کارت Multibanco را در پرتغال دارد و انتظار میرود که به بالاترین میزان استفاده از کارت PMB نیز دست پیدا کند.

قابلیت راه اندازی در Cascais در محیطی کوچک به کاربران اجازه داد تا تراکنش های خود را بدون توسل به استفاده از سکه ها پرداخت کنند.

نزدیکی Cascais به لیسبون به معنای این است که هر مشکل تکنیکی میتواند با استفاده از مرکز توسعه ی تکنیکی PMB در لیسبون تحت کنترل قرار بگیرد و به سرعت حل و فصل شود.

SIBS از ذینفعان ملی خود خواست تا کمپین تجاری قدرتمندی در Cascais با حضور فروشندگان اصلی خود و مشتریانشان راه اندازی کنند. برای این امر، SIBS بانکهایی را با 2000 ترمینال و 20000 کارت PMB ایجاد کرد.درک منفی از PMB در میان فروشندگان و مشتریان ایجاد شده بود. این مهم به سبب فقدان پوشش سراسری ترمینالهای PMB، فقدان آموزش برای مدیران شعب از طریق کشور و انتظار طولانی که فروشندگان پس از گزارش مشکل ترمینال خروجی پذیرا شدند، بود. بعلاوه، بنظر میرسد برخی از بانکها قادر به درک اهداف سازمانی و جایی که رقابت مرتبط با سرمایه گذاری مشترک PMB در آنجا شکل میگیرد، نبودند.

چندین درس از فاز آزمایشی Cascais بدست می آید:

کنترل توزیع کارتهای PMB در محیط توسعه تعاون، عامل موفقیت مهمی بود. مسائل مهم برای تعیین فاز بعدی تست PMB نیاز به خدمات پس از فروش دارد و کمک آنلاینی را برای آموزش کارمندان شعب بانک می طلبد.

اهمیت داشتن استراتژی توزیع PMB مناسب: برای مثال، در نخستین گام، پیشنهاد ترمینالهای PMB در محیط های غیرآنلاین شهرها ، حجم بالایی از تراکشن های غیرآنلاین را پشتیبانی میکند. بنابراین، در گام دوم، انتشار ترمینالهای PMB در دیگر شهرهاست.

نیاز به تشویق کارمندان بانکها احساس میشود. این امر میتواند با دستیابی به اهدافی مشخص و آشنایی هر یک از کارمندان با عملکرد کارت PMB در کار خودشان صورت بپذیرد. بعلاوه، برنده ی جایزه ملی (مدیر PMB) بایستی به تشویق کارمندان PMB بپردازد.

درک غالب مبنی بر این است که ‘کشش’ به PMB و استفاده از آن بایستی کمتر از ترمینالهای POS و Multibanco باشد. با این وجود، حجم بالقوه ی پرداخت های PMB توسط هر فرد بالاتر از Multibanco بود. POS اثبات کرد که میتواند این مهم، برای سوپرماکرتها و هایپرمارکتها (فروشگاه بزرگ) سیستم پرداخت موثری با ارائه ی 80 درصد از تراکنش های POS باشد. با این وجود، از وقتیکه PMB بعنوان یک کالا در خرده فروشی ها فعالیت کرد ، گسترش آن مورد نیاز هر یک از مشتریان و فروشندگان این مراکز بود. بعلاوه ، مشارکت با انجمن های حرفه ای نیازمند پرورش PMB میباشد.

فاز اشاعه

مرحله انتشار در سراسر کشور در ژانویه 1996 راه اندازی شد که بر افزایش نصب کارت های PMB، در میان مشتریان و فروشندگان هدف گذاری شده بود. SIBS از بانکهای عضو خود خواست تا به فروشندگان در هر شش ماه ، ترمینالهای قابل حمل PMB را بصورت مجانی ارائه دهند. سپس اجرت 30000 دلاری بایستی پرداخت میشد. SIBS پیشنهاد سرویس های رایگان را در نخستین سال عملیات و پس از تصویب کمیسیون کوچکتری نسبت به کارتهای مغناطیسی ارائه داد.

این استراتژی بازاریابی موفق بود. از زمانیکه دوره ی زمانی شش ماه به پایان رسید، SBIS بیش از 50000 درخواست را برای ترمینالهای قابل حمل PMB دریافت کرد. این در حالی بود که انتظار میرفت تنها 15000 پیشنهاد ارائه شود. با این وجود تعداد پیشنهادات بالا بود و تعداد ترمینالهای متصل به SIBS پایین بود.با این وجود تعداد ترمینالهای استاندارد از 54 درصد در ژانویه 1996 به 38 درصد در جون 1996 افول کرد. همچنین هنوز 10330 ترمینال PMB به شبکه SIBS متصل نشده اند.

این اتفاق بعلت فقدان آموزش فروشندگان در رابطه با چگونگی پردازش پرداخت های PMB و تاثیر روان شناختی آن بر کاربران بود. SIBS بر کاهش تعداد ترمینالهای PMB غیرمتصل تا 15 درصد، تا پایان سال 1996 هدف گذاری کرد.

مسائل

بخش های تجاری که تمایل به به فناوری PMB داشتند، در جدول 3 (جدول پایین) لیست شده اند. توجه به این نکته ضروری است که 66 درصد مطالبات از 11 بخش تشکیل میشدند. در حالی که 140 بخش دیگر تنها 34 درصد باقیمانده را نشان میدهند. بخش های مهم برای PMB همان کافه ها و فروشگاه های نوشابه و غذا (12.6%)، فروشگاه های میان وعده ها/فستفودها و سلف سرویس (11.8%) بودند.

خرده فروشی بخشی بود که PMB را به سرعت پذیرفت. بخصوص در نوشیدنی فروشی و فست فودها. 140 بخش باقیمانده انتظار داشتند تا با گسترش ترمینال PMB در سراسر کشور پشتیبانی و پذیرفته شوند. تا ژانویه ی 1996، SIBS ،46881 ترمینال قابل حمل PMB را تحویل داد. جدول 4 توزیع جغرافیایی را در هر بخش نشان میدهد و 53.2% از ترمینال هایی که در سه بخش بودند را با بالاترین تراکم جمعیت در پرتغال نشان میدهد. انتظار آن نمیرفت که این موقعیت در طی چند سال تا این حد تغییر کند. زمانیکه استفاده از PMB توسط کابران تحصیل کرده ای مورد تایید قرار گرفت، که چرخه ی زندگی و حیات فعالی در مناطق پرجمعیت داشتند. همه ی این عوامل بدین معنا هستند که بیشتر ساکنان در مناطق جغرافیایی، تعداد زیادی از معاملات کوچک را انجام میدهند و بنابراین احتمال بالاتری از سازگاری PMB بعنوان یک سیستم پرداخت الکترونیکی در آنجا وجود دارد.

کمپین بازاریابی SIBS فضایی مشتری محور بود. این کمپین یک میلیون کارت PMB را تولید کرد و همه بانکهای عضو نیز این کارتهای مجانی را با شارژ رایگان در اختیار مشتریانشان قرار میدهند. سپس بانکها شروع به فروش کارت PMB کردند و قیمت ها نیز از یک بانک تا بانک دیگر تفاوت میکرد. در جون 1996، تنها 23 درصد از کارتهای توزیع شده فعال و استفاده شدند. در آوریل 1996 ، و در فاز آزمایشی دوم ، SIBS با استفاده از رسانه های بزرگ (لویزیون، رادیو، روزنامه، پوستر های تبلیغات)، کمپین بازاریابی ملی را راه اندازی کرد تا سود حاصل از فروش کارتهای PMB را به شهروندان واگذار کند.

جدول 5، انقلاب استفاده از PMB را درسال 1995 نشان میدهد. توزیع PMB تا 35 درصد در طی شش ماه افزایش یافت که فاز توسعه را توصیف میکند که دیگر کارت در آن حضور دارد. میانگین پرداخت هر کاربر تقریبا 386 دلار بود که استفاده از تراکنش های کوچک را با بهره گیری از کارت تایید میکند. میانگین پرداخت های ماهانه و سپرده گذاری ها 1181 دلار بود گه مشابه میانگین ماهانه ی پول سپرده گذاری شده در کارت بود. تاثیر کارتهای PMB در شبکه Multibanco بسیار شگرف بود که چگونه PMB تنها 0.2 درصد از همه ی تراکنش های شبکه و مقدار کمی از تراکنش ها در میان تولیدات اصلی SIBS را محاسبه مینماید. با این وجود، مجموع ماهیانه ای در حدود 1333 در حسابهای بانکی وجود داشت که در درون سیستم تعبیه شده بود و جایگزین سکه ها گردیده بود. بعلاوه، بایستی متذکر شد که PMB محصولی است که هنوز پتانسیل رشد در بازار را دارد و قادر به جذب سهم بزرگتری از تراکنش های پولی در شبکه ی Multibanco میباشد.

PMB در مقایسه با Mondex

چندین پروژه ی کیف الکترونیکی جهانی و ملی راه اندازی و پیاده سازی شده یا همه ی دنیا را به سیطره خود درآورده است. (به جدول 6 نگاه کنید.) در میان پروژه های در مقیاس گسترده، طرح در حال توسعه کیف الکترونیکی Mondex بوسیله ی بانک National Westminster راه اندازی شد. Mondex یک کارت تراشه ای – کامپیوتری برای تراکنش های کوچک بود که نیازی به تاید توسط بانک کاربر نداشت. این کارت میتواند بعنوان جایگزین پول نقد و انتقال پول از فردی به فرد دیگر و برای خرید های بالا استفاده شود. در پاییز 1996، 17 بانک از سرتاسر جهان سهمی را برای کمک به Mondex در تصویب کردند.

Mondex آرزو میکند تا شعبه ی پرداخت جهانی را با مالکیت در سراسر جهان، جانشین کارت های سنتی مغناطیسی (مانند امریکن اکسپرس، ویزا و مستر) به عنوان کلید سیستم پرداخت در محیط تجارت الکترونیکی در حال ظهور کند. نخستین آزمایش Mondex در جولای 1995 در سوئد، انگلستان و شهرهای با فاصله ی 100 کلیومتر از لندن با جمعیت جوان 190000 آغاز گردید. در جولای 1996، 10000 مشتری و 700 خرده فروش در این مرحله ی آزمایشی درگیر بودند. بعدا، فاز دیگر آزمایش در سن فرانسیسکو آغاز شد. جاییکه بالای 500 کارمند Wells Fargo قادر به صرف ارزش Mondex در 22 سایت تجاری، از جمله داروخانه ها، کافی شاپ ها، فروشگاه کتاب و رستوران ها داشتند. در اواخر سال 1996 ، سه مرحله ی آزمایشی دیگر اجرا شده اند. نخستین مرحله توسط بانک تجاری Canadian Imperial و بانک کانادایی Royal در Guelph، Ontario، Canada و بخش بالای 100000 نفر مقیم در 90 کلیومتری Toronto اجرا شد. مرحله ی آزمایشی دوم نیز در هنگ کنگ و بوسیله ی بانک هنگ کنگ صورت پذیرفت.سومین مرحله در پردیس دانشگاه اکستر، در جنوب غربی انگلستان رخ داد و توسط گروه NatWest انجام شد.

توصیف کیف الکترونیکی Mondex

Mondex میتواند در پرداخت فروشگاه ها، پارکینگ ها، دستگاه های سکه ای و ارائه دهده ی پول خرد استفاده شود. کارت Mondex برای برگرداندن و انتقال پول نقد در سراسر جهان به عنوان یک جایگزین برای سکه طراحی شده است که میتواند برای خرید روزانه و پیشبرد تجارت الکترونیک استفاده شود. بر خلاف کارتهای اعتباری و نقدی سنتی، Mondex به سرعت پذیرفته شده است. تفاوت اصلی بین Mondex و کیف الکترونیکی PMB، روند انتقال پول و پیگیری آن است: که همه ی مشتریان Mondex میتوانند پول الکترونیکی را در میان خود و بدون هر کنترل بانکی و پیگیری تراکنش انتقال دهند. انتقال پول های PMB که، پردازش و سپرده شده اند، قابلیت پیگیری آنها را میسر میسازد.

روند سپرده گذاری در کارت Mondex به بانکها اجازه میدهد تا پول الکترونیک را بواسطه ی خودپردازها و تلفن های Mondex انتقال دهند. تلفن های Mondex از تلفن های عمومی و خانگی گرفته میشوند. با استفاده از این تلفن ها، مشتریان از مدیر حساب بانک برای سپرده گذاری در کارت با میزان پول مطلوب درخواست میکنند. همچنین از دو تلفن Mondex برای انتقال پول فرد به فرد استفاده میکنند.

استفاده از انتقال پول بین کارت ها بدون مداخله بانک، منجر به ایجاد کیف Mondex میشود. این کیف به مشتریان اجازه میدهد تا مقدار دقیق پول الکترونیک را بدانند تا بتوانند بین کارتهای Mondex پول انتقال بدهند. همانطور که در جولای 1996 توسط David Hunt بعنوان President و CEO در خدمات جهانی AT&T بیان شد:

Mondex به مشتریان مدل ابتکاری ارائه خدمات را ارائه میدهد که میتواند به عنوان بسته ای برای تامین نیازهای آنها تعبیه شود. این قابلیت آنها میتواند بصورت آنلاین در تلفن و در فروشگاه ها نیز مورد استفاده قرار بگیرد و برای سیستم پرداخت الکترونیکی موجود در جهان، بسیار مفید و هیجان انگیز باشد.

نقاط قوت و مقایسه PMB با Mondex

در مقایسه با Mondex، کیف الکترونیکی PMB نقاط قوت زیر را دارد:

در سطح ملی، کارت PMB مبتنی بر شبکه اشتراکی تعاونی توسط همه ی بانکهای پرتغالی، در سراسر کشور میباشد. بنابراین به مشتریان اجازه میدهد تا عملیات سپرده گذاری را در هر خودپردازی اجرا کنند.

از نگاه استانداردها، کارتهای PMB از استانداری توسط Visa/Mastercard/Europay استفاده میکنند که با مدل استفاده شده در Mondex متفاوتند. بنابراین ، کارتهای PMB نمیتوانند در ترمینالهای Mondex استفاده شوند و همینطور بالعکس. مسئله ی استانداردها برای خرده فروشان از اهمیت بسزایی برخوردار است. چرا که آنها تمایلی به استفاده از ترمینالهای متفاوت برای پذیرش کارتهای مختلف ندارند.

Visa/Mastercard/ Europay هنوز بر استانداردهای تجارت جهانی غلبه کرده اند و بر بسیاری از رقبای خود نیز زمینه ی جایگزینی این فناوری پیشی گرفته اند. واکنش جهانی بعدی Visa/Mastercard/ Europay در برابر کارتهای کیف الکترونیکی بزرگتر از سهم بازار کیف الکترونیکی Mondex بود. از سوی دیگر، مدیرMondex ، Catherine Adams در Royal Bank of Canada در این باره افزود:

بیشتر سازنده های ترمینالها میتوانند تولیداتی طراحی کنند که همه ی کارتها را پشتیبانی کند. همچنین در می سال 1996 تیز ترمینالهای ساخته شده توسط سازندگانی نظیر Verifone و Dassault-AT را مشاهده میکنیم. آنها قابلیتهای پذیرش کارتهایشان از Mondex و دیگر الگوهای پرداخت را اثبات کرده اند.

Mondex پیشبینی میکند که سازندگان ترمینال این مشکل را مرتفع خواهند کرد. اگر Mondex یک معیار و مزیت جهانی داشته باشد، سپس خرده فروشان ممکن است با ناراحتی خاصی پیرامون اینکه در فروشگاه های خود دو یا چند ترمینال های تحت استانداردهای مختلف دارند، روبرو شوند. امروزه Visa/ Mastercard و Europay دست بالا ، حجم پایه مشتری خود را نگهداری میکنند. با این وجود، تغییر تکینکی از کارتهای مغناطیسی تا کارتهای تراشه ای توسط همه ی مشتریان انجام خواهد شد. بسیار از ذینفعان در Mondex از آزمایشات کیف پول الکترونیکی عبور میکنند. تاثیر واقعی استانداردها در موفقیت PMB و کارتهای PMB مشاهده میشود.

از زمانیکه میلیون ها کارت PMB در پرتغال توزیع شده است، Mondex هنوز در مرحله ی اولیه ی بلوغ در کیف الکترونیکی در بازار میباشد. بعلت اینکه برخی از ارزیابی ها قادر به ایجاد تاثیر اجتماعی اقتصادی میباشند، Mondex هنوز نوع و محتوای تاثیر آنها در کسب و کار و افراد را تعیین میکند.

استراتژی گسترش سراسری کیف الکترونیکی در کشور ریسک کمتری نسبت به نوع جهانی آن دارد. بر خلاف کارت PMB ، Mondex با چالش مدیریت تفاوت های فرهنگی در میان کشور ها روبرو خواهد شد.

عوامل موفقیت و اهمیت PMB

از آنالیز بالای پروژه ی کیف الکترونیکی، عوامل زیر برای پیشرفت و موفقیت، پیاده سازی و انتشار ملی PMB در پرتغال مطرح میباشند:

توانایی حل مشکل مرغ و تخم مرغ در PMB:

موفقیت این پروژه ریشه در توزیع متناسب حغریافیایی ترمینالهای قابل حمل PMB دارد. از سوی دیگر، گسترش پوشش PMB در پرداخت سکه های سنتی، بهترین مطالبه ی کاربران برای PMB خواهد بود. از سوی دیگر، PMB مشتری محور، انتشار آسان تری در سطح جغرافیایی و در فضای کسب و کار دارد.

در دسترس پذیری و امنیت کیف الکترونیک PMB:

SIBS بایستی اطمینان دهد که اگر کارت PMB با میزان پول درخود آسیب ببیند ، آیا پول از بین میرود و اینکه میتواند توسط کارت PMB دیگری بار گذاری شود.

ایجاد سطح وسیعی از هوشمندی در تولیدات PMB:

بعلت عوامل تازگی و نوظهوری و نوین بودن فناوری ، کارت PMB میتواند به سرعت و به آسانی جایگیزینی برای پول در بین نوجوانان و جوانترها شود. این دایره ی هدف به گسترش PMB و مزیت هایش کمک کرده و به آن می افزاید و همچنین آنها را قادر میسازد تا والدینشان را وادار به استفاده از کارت PMB کنند.

گزینه های فنی و نرم افزاری

کیفیت نرم افزار PMB، مشکلات فنی را با قابلیت اجرای سریع و در پیک ساعات شلوغ به حداقل میرساند. از نگاه امنیتی، مسئله جالب توجه این است که نگهداری از کیف الکترونیکی بدون رمز عبور عاقلانه است یا خیر. از سوی دیگر، کارت بدون رمز عبور سرعت عمل بیشتر را مسیر میسازد و روند پرداخت PMB را مشابه مدل استفاده شده با پرداخت سکه های سنتی میسازد. از سوی دیگر، این مدل ترس از امینت برخی مشتریان را در رابطه با استفاده از PMB کم نمیکند. همچنین PMB ممکن است توسط کیف الکترونیکی با رمز عبور نیز کنار گذاشته شود.

مدیریت پردازش تغییر توسط کارت PMB: این عامل برای پذیرش فرهنگی کیف الکترونیکی PMB موثر است. این مهم از طریق فعالیتهای خاصی بدست می آید که مقاومت کاربران را به حداقل برساند. (فروشندگان، مشتریان، سیس هال ها و بانکها)

نسبت سود/هزینه جذاب برای مشتریان و فروشندگان: قیمت یک کارت PMB، خطر امنیتی آن، ترس از دست رفتن پول و فقدان پوشش در بازار، همگی هزینه هایی را نشان میدهند که کاربران بایستی متحمل شوند تا سود حاصل از فروش PMB را سبک و سنگين کنند.

ارائه خدمات پس از فروش توسط فروشندگان

به روزماندن با پیشرفتهای تکنولوژیکی و تمایلات بین المللی در بازار کیف الکترونیکی: بازار کارت تراشه ای به سرعت تغییر میکند و سخت افزار و نرم فزارهای جدید، قابلیتهای ارزش افزوده ی جدیدی را ارائه میدهد. لذا برای SIBS مهم است تا مزیت های تکنولوژیکی جدید را بدست بگیرد و انقلاب در کسب و کار دیگر شرکتهای کیف الکترونیکی را مورد بررسی قرار دهد.بنابراین ادغام آینده ی PMB با شبکه های جهانی را میسر میسازد.

صادق

دستتون درد نکنه مقاله خیلی مفیدی بود.

مهندس شهریار شهرآشوب

خواهش میکنم صادق جان

امیدوارم بهره کافی برده باشی

—————————————————————-

درک فناوری اطلاعات توسط مدیران سازمان ها، نیمی از مسیر پیشرفت در حوزه ی IT است.

777

با سلام

با توجه به مطالب ارائه شده، نظر شما درباره ی این که

چگونه مشتریان در برابر سیستم پرداخت الکترونیکی جدید واکنش نشان می دهند در برابر شرایطی که پول خود را به صورت فیزیکی لمس و احساس می کنند، چیست؟

با تشکر